المركزي الأمريكي يخفض أسعار الفائدة ربع نقطة للمرة الثانية على التوالي

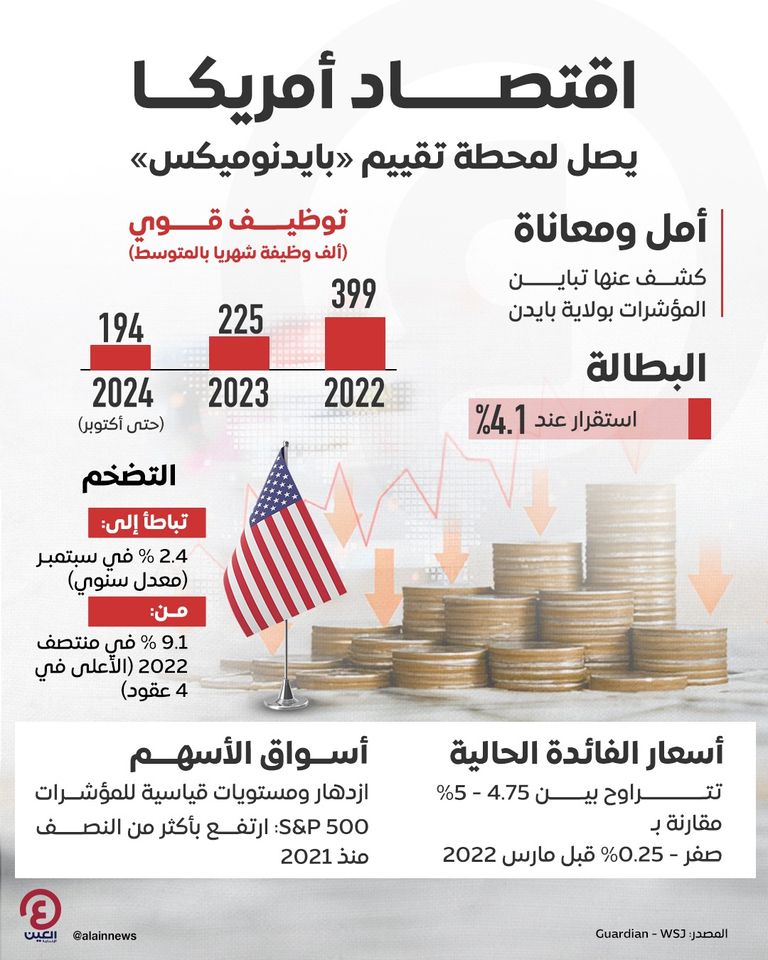

خفض الاحتياطي الفيدرالي اليوم الخميس سعر الفائدة الرئيسي للمرة الثانية على التوالي بنحو ربع نقطة مئوية إلى نطاق 4.50%-4.75%، استجابة للتباطؤ المستمر في ضغوط التضخم التي أثارت غضب العديد من الأمريكيين.

وفي 18 سبتمبر/أيلول الماضي، خفّض مجلس الاحتياطي الاتحادي (البنك المركزي الأمريكي) أسعار الفائدة، للمرة الأولى منذ 4 سنوات، بعد 11 مرة رفع فيها الفائدة وبعد تثبيت لـ8 مرات متتالية.

ومع ذلك، فإن تحركات بنك الاحتياطي الفيدرالي المستقبلية أصبحت الآن أكثر غموضا في أعقاب الانتخابات، نظرا لأن مقترحات الرئيس المنتخب دونالد ترامب الاقتصادية تم تصنيفها على نطاق واسع على أنها قد تكون تضخمية.

كما أثار انتخابه شبح تدخل البيت الأبيض في قرارات سياسة بنك الاحتياطي الفيدرالي، حيث أعلن ترامب أنه كرئيس يجب أن يكون له صوت في قرارات أسعار الفائدة للبنك المركزي.

حرص بنك الاحتياطي الفيدرالي لفترة طويلة على الحفاظ على مكانته كمؤسسة مستقلة قادرة على اتخاذ قرارات صعبة بشأن أسعار الاقتراض، بعيدا عن التدخل السياسي.

ومع ذلك، خلال فترة ولايته السابقة في البيت الأبيض، هاجم ترامب علنا الرئيس جيروم باول بعد أن رفع بنك الاحتياطي الفيدرالي أسعار الفائدة لمحاربة التضخم، وربما يفعل ذلك مرة أخرى.

كما أن الاقتصاد يخيم على الصورة من خلال إطلاق إشارات متضاربة، مع نمو قوي ولكن التوظيف يضعف.

ومع ذلك، كان الإنفاق الاستهلاكي صحيا، الأمر الذي أدى إلى تفاقم المخاوف من عدم حاجة بنك الاحتياطي الفيدرالي إلى خفض تكاليف الاقتراض، وأن القيام بذلك قد يؤدي إلى المبالغة في تحفيز الاقتصاد بل وحتى إعادة تسريع التضخم.

ترمي الأسواق المالية منحنى آخر على بنك الاحتياطي الفيدرالي: فقد رفع المستثمرون بشكل حاد عوائد سندات الخزانة منذ أن خفض البنك المركزي أسعار الفائدة في سبتمبر/أيلول.

وكانت النتيجة ارتفاع تكاليف الاقتراض في مختلف أنحاء الاقتصاد، وبالتالي تقليص الفوائد التي تعود على المستهلكين من خفض بنك الاحتياطي الفيدرالي لسعر الفائدة القياسي بمقدار نصف نقطة مئوية، والذي أعلنه بعد اجتماعه في سبتمبر/أيلول.

على سبيل المثال، انخفض متوسط سعر الفائدة على الرهن العقاري لمدة 30 عاما في الولايات المتحدة خلال فصل الصيف عندما أشار بنك الاحتياطي الفيدرالي إلى أنه سيخفض أسعار الفائدة، ثم ارتفع مرة أخرى بمجرد قيام البنك المركزي فعليا بخفض سعر الفائدة القياسي.

ارتفعت أسعار الفائدة على نطاق أوسع لأن المستثمرين يتوقعون ارتفاع التضخم، وعجز أكبر في الميزانية الفيدرالية، ونمو اقتصادي أسرع في عهد الرئيس المنتخب ترامب.

وفي ما أسمته وول ستريت "تجارة ترامب"، ارتفعت أسعار الأسهم أيضا أمس الأربعاء وارتفعت قيمة بيتكوين والدولار. وقد تحدث ترامب عن العملات المشفرة خلال حملته الانتخابية، ومن المرجح أن يستفيد الدولار من ارتفاع أسعار الفائدة ومن الزيادة الشاملة في التعريفات الجمركية التي اقترحها ترامب.

ويكاد يكون من المؤكد أن خطة ترامب لفرض تعريفة بنسبة 10% على الأقل على كل الواردات، فضلا عن ضرائب أعلى بشكل كبير على البضائع الصينية، وتنفيذ عمليات ترحيل جماعي للمهاجرين غير الشرعيين، من شأنها أن تعمل على تعزيز التضخم.

وهذا من شأنه أن يقلل من احتمالية استمرار بنك الاحتياطي الفيدرالي في خفض سعر الفائدة الرئيسي. انخفض التضخم السنوي بالمقياس المفضل للبنك المركزي إلى 2.1% في سبتمبر/أيلول.

وتشير تقديرات الاقتصاديين في بنك غولدمان ساكس إلى أن التعريفة الجمركية التي يقترحها ترامب بنسبة 10%، فضلا عن الضرائب المقترحة على الواردات الصينية والسيارات القادمة من المكسيك، من الممكن أن تعيد التضخم إلى الارتفاع إلى نحو 2.75% إلى 3% بحلول منتصف عام 2026.

ومن المرجح أن تؤدي مثل هذه الزيادة إلى قلب التخفيضات المستقبلية لأسعار الفائدة التي أشار إليها بنك الاحتياطي الفيدرالي في سبتمبر/أيلول.

في ذلك الاجتماع، عندما خفض صناع السياسة سعر الفائدة الرئيسي بمقدار نصف نقطة مئوية كبيرة إلى نحو 4.9%، قال المسؤولون إنهم تصوروا تخفيضين لسعر الفائدة بمقدار ربع نقطة في وقت لاحق من العام أحدهما اليوم الخميس والآخر في ديسمبر/كانون الأول، ثم 4 تخفيضات إضافية في عام 2025.

لكن المستثمرين يتوقعون الآن أن تخفيض أسعار الفائدة في العام المقبل أمر مستبعد على نحو متزايد.

انخفض الاحتمال المتصور لخفض أسعار الفائدة في اجتماع بنك الاحتياطي الفيدرالي في يناير/كانون الثاني من العام المقبل إلى 28% فقط يوم الأربعاء، بانخفاض من 41% يوم الثلاثاء ومن حوالي 70% قبل شهر، وفقا لأسعار العقود الآجلة التي تراقبها CME FedWatch.

القفزة في تكاليف الاقتراض لأشياء مثل الرهن العقاري وقروض السيارات، حتى مع قيام بنك الاحتياطي الفيدرالي بتخفيض سعر الفائدة القياسي، قد شكلت تحديا محتملا للبنك المركزي: إن جهوده لدعم الاقتصاد عن طريق خفض تكاليف الاقتراض قد لا تؤتي ثمارها إذا كان المستثمرون تعمل على تعزيز معدلات الاقتراض على المدى الطويل.

ونما الاقتصاد بمعدل سنوي قوي يقل قليلا عن 3% على مدى الأشهر الستة الماضية، في حين ارتفع الإنفاق الاستهلاكي - مدفوعا بالمتسوقين ذوي الدخل المرتفع - بقوة في الربع من يوليو/تموز إلى سبتمبر/أيلول.

aXA6IDIxNi43My4yMTYuNTYg جزيرة ام اند امز