أسرار أكبر صندوق سيادي في العالم.. أخطر لحظات الخوف بالنرويج

كانت الساعة 2:01 صباحًا في أوسلو يوم 19 سبتمبر/ أيلول 2017 لحظة تاريخية للنرويج،

يتحدث الكثيرون عن الصناديق السيادية العالمية وتصنيفاتها المتعددة، لكن لا يعرف البعض أن هناك لحظات تاريخية لتلك الصناديق خاصة الصندوق السيادي النرويجي الذى يعد الأكبر عالميا.

في التقرير التالي نتناول أهم أسرار الصندوق السيادي النرويجي، وطريقة إدارته ولماذا يخشى النرويجيون على مستقبلهم منه؟

وكانت الساعة 2:01 صباحًا في أوسلو يوم 19 سبتمبر/ أيلول 2017 لحظة تاريخية للنرويج، بعد وصول إجمالي أصول الصندوق السيادي النرويجي إNorway’s Government Pension Fund إلى 1 تريليون دولار للمرة الأولى في تاريخه.

- أصول الصندوق السيادي للصين تقفز إلى 900 مليار دولار

- الصندوق السيادي النرويجي يحقق أفضل عائد فصلي في تاريخه

المسؤولون عن الصندوق الذي يعد ملجأ النرويجيين وقت الأزمات وكذلك خزينة المستقبل لأجيال النرويج لم يتوقعوا في يوم من الأيام بأن يصل الصندوق إلى هذا الحجم.

قصة تأسيس الصندوق

اكتُشف النفط في النرويج عام 1969، وبعد زيادة حجم الثروة النفطية، كان لدى النرويجيين فائض مالي من هذه الثروة الطبيعية.

في 1990 قرر البرلمان التصويت على تأسيس صندوق لإدارة هذا الفائض، وأُسس بشكله الحديث بهدف استثمار الفائض بغرض مساعدة ميزانية النرويج السنوية عند الحاجة، وكذلك لمساعدة الأجيال المستقبلية للعيش حياة كريمة بعيدًا عن النفط عبر بناء وتنمية الاحتياطي المالي.

رغم موافقة البرلمان فإن أول تحويل نقدي إلى الصندوق كان في مايو/أيار 1996، وتم تحديد استراتجية استثمار طويلة الأجل كهدف للصندوق، وكذلك وضع شروط صعبة لسحب الأموال من الصندوق، فالاستثناء الوحيد للسحب يكون لمساعدة ميزانية النرويج عند الضرورة القصوى، وكذلك تم تحديد سقف 3% من إجمالي أصول الصندوق كحد أقصى للسحب السنوي.

منذ عام 1996 إلى اليوم تطور الصندوق بقدر كبير في هذه السنوات الـ 24، حتى أصبح أكبر صندوق سيادي في العالم ومثالًا يحتذى به في عالم إدارة الصناديق السيادية.

كيف أصبح الصندوق بهذا الحجم؟

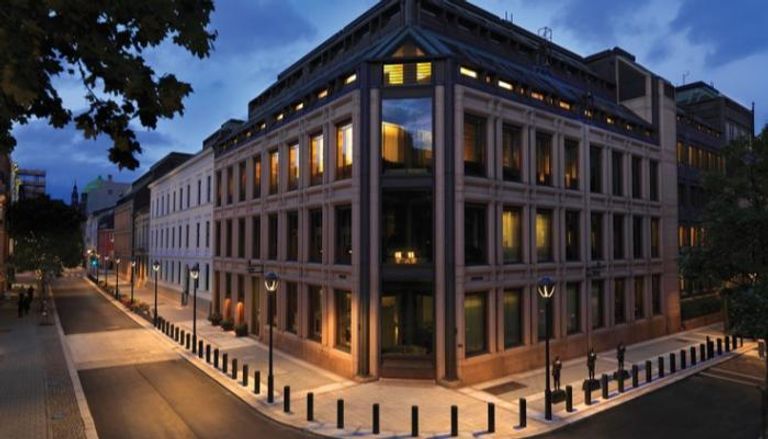

بعد تأسيسه أمضى الصندوق عامين تحت إدارة وزارة المالية النرويجية، وكان فقط يستثمر في السندات الحكومية، لكن في عام 1998 حين عُينت إدارة مستقلة لإدارة الصندوق بقيادة البنك المركزي النرويجي Norges Bank ومنها بدأ حساب العوائد السنوية للصندوق من هذا التاريخ.

يستثمر الصندوق اليوم في أكثر من 9202 شركة عالميًا في 74 دولة، ولدى الصندوق حصة تبلغ نحو 1.5% في جميع الشركات المدرجة بالبورصات العالمية.

ووفق فوربس الأمريكية تتركز استثمارات الصندوق في 3 أنواع استثمار مختلفة هي:

1- الأسهم Equity، وتم تحديد حصة 70% حد أقصى من أموال الصندوق يمكن استثمارها في استثمارات الأسهم.

2- الاستثمار في الدخل الثابت Fixed Income وهي عبارة عن استثمارات في السندات الصادرة من الحكومة والشركات، فهي تدر دخلًا سنويًا ثابتًا، وتم تحديد حصة 30% كحد أقصى يمكن استثماره في هذا النوع من الاستثمارات.

3- الاستثمار في العقارات Real Estate وتم تحديد حصة 7% حد أقصى يمكن استثماره في العقار. استراتجية الصندوق في العقار واضحة وهي الاستثمار في عدد محدود من المدن العالمية ذات الجودة العالية وذات المواقع الاستراتجية والتي تضمن دخل إيجار عاليًا، وكذلك تضمن زيادة في قيمة الأصل على المدى الطويل.

رحلة أداء الصندوق منذ تأسيسه إلى اليوم

بدايات الصندوق كانت متواضعة في عام 1998، فقد كان لدى الصندوق 23 مليار دولار موزعة بين 56% دخل ثابت والباقي في الأسهم، ونموه السنوي لعام 1998 في أول عام بقيادة الإدارة الجديدة البنك المركزي النرويجي Norges Bank كان 21.7%، وذلك بعد تحويل الإدارة الجديدة لـ40% من محفظة سندات الصندوق إلى أسهم.

منذ عام 1998 إلى اليوم مر الصندوق بالكثير من التطورات وهذا ملخص لأهم أحداث الصندوق حتى اليوم:

في 2007 قررت وزارة المالية النرويجية زيادة حصة الأسهم في محفظة الصندوق من 40% إلى 60%، وأُضيفت أسهم الشركات الصغيرة كخيار جديد يمكن الاستثمار فيه من الصندوق.

أُضيفت العقارات من وزارة المالية كنوع استثمار جديد للصندوق وتحديد سقف 5% حد أقصى للاستثمار فيه. تسببت الأزمة المالية العالمية في 2008 في تراجع عائد الصندوق بسالب 23.3% للعام.

في عام 2009 أصدر الصندوق قواعد أخلاقية إرشادية على أن يتم تفعيلها في عام 2010.

إعادة تقييم القوانين الأخلاقية للصندوق في 2010 ومعها في نفس العام الصندوق يحقق عائدًا سنويًا قياسيًا 25.6%.

أول استثمار عقاري في تاريخ الصندوق كان في عام 2011 عبر شراء 25% من شركة ملك العائلة الحاكمة البريطانية في لندن والتي تملك 113 عقارًا.

الصندوق في 2013 يحقق عائدًا 23.6% ثاني أفضل أداء في تاريخه، وينمو بـ131 مليار دولار. وكذلك شهد العام أول استثمار عقاري في أميركا.

ابتداءً من عام 2015 المجلس الأخلاقي للصندوق يرسل توصياته مباشرةً لإدارة الصندوق، بعد أن كان يجب عليه إرسالها إلى وزارة المالية سابقًا، وهذه التوصيات منها يتم إبعاد الشركات ذات الممارسات غير الأخلاقية.

في 2017 تمت زيادة حصة العقارات من إجمالي أصول الصندوق إلى 7%، وبلغت أصول الصندوق 1 تريليون دولار للمرة الأولى في تاريخه، وكذلك الصندوق يقوم بأول استثمار عقاري في آسيا بعد شرائه لحصة 70% من 5 عقارات في طوكيو.

أنهى الصندوق عام 2019 بأعلى قيمة أصول في تاريخ الصندوق تبلغ 1.14 تريليون دولار وبعائد سنوي 19.9%.

جزء كبير من جودة وقوة عوائد الصندوق يأتي عبر تركيزه على طرق استثمار قليلة ولكن عالية الجودة. فأصول الصندوق البالغة أكثر من تريليون دولار فقط تتركز في 3 أنواع مختلفة من الاستثمارات، ما يعد نوعًا عاليًا من التركيز لصندوق بهذا الحجم الضخم.

نمو الصندوق يأتي على نحو أساسي من العوائد التي يحققها من توزيعات الأسهم، والأصول الثابتة مثل السندات، وكذلك من الإيجارات التي يستلمها بالإضافة إلى ارتفاع القيمة السوقية لأسهمه وأصوله.

مميزات الصندوق النرويجي

الذي يميز الصندوق عن غيره من الصناديق بنه يستثمر في عدد كبير من الشركات 9,202، ومع ذلك يتم التواصل مع جميع الشركات على نحو ربع سنوي لمعرفة آخر التطورات وكذلك توجيه أسئلة من الصندوق إلى هذه الشركات عن خططها المستقبلية وكذلك استفسارات عن نتائجها.

كما أن الصندوق السيادي النرويجي يتمتع بأعلى معايير الشفافية، وينشر سنويًا تقريرًا كاملًا يكتب فيه جميع أنشطة وقرارات الصندوق خلال العام.

بالإضافة إلى وجود جميع معلومات استثمارات الصندوق السابقة وعبر السنين من خلال موقعهم الإلكتروني.

لدى الصندوق 540 موظفًا من 38 دولة مختلفة، ورغم أن عدد الموظفين يعد قليلًا نسبيًا لإدارة أصول بهذه الضخامة، فإن موظفي الصندوق يقومون بإدارة 80% من إجمالي أصول محفظة الأسهم لدى الصندوق وفقط 20% من الأسهم تتم إدارتها من أطراف خارجية .

مستقبل الصندوق

يقوم الصندوق كل 3 سنين بنشر خطة استراتجية جديدة وأحدثها حاليًا خطة 2020-2022 والتغيير الكبير الملحوظ هو اهتمام الصندوق بإضافة خيار الاستثمار في مشاريع الطاقة البديلة في استثمارات القطاع العقاري.

كذلك أبرز تغيير للصندوق يأتي عبر تعيينه نيكولاي تانجين Nicolai Tangen مديرًا للصندوق النرويجي، وهو القرار الذي أثار غضبًا كبيرًا من الشعب النرويجي، والتعيين أتى بعد التحقيق مع الرئيس السابق لصندوق Yngve Slyngstad والذي قبل رحلة على متن طائرة خاصة تم استئجارها من قبل نيكولاي تانجين، ما أثار الكثير من الاستغراب.

نيكولاي تانجين وهو مدير ومؤسس سابق لصندوق التحوط AKO Capital بلندن والذي يدير أصولًا بحجم 21 مليار دولار ويعتبر شخصية نرويجية معروفة ذات خبرة عالية في عالم إدارة الأموال.

سبب غضب النرويجيين من التعيين هو أسلوب الحياة الباذخة لنيكولاي والتي تشمل السفر بطائرات خاصة وكذلك وظيفته السابقة كمدير ومؤسس لصندوق تحوط وكذلك تضارب المصالح، نظرًا إلى أنه يملك حصة في صندوقه AKO Capital، رغم إعلانه التخلي عن حصصه في صندوقه وكذلك وضع استثماراته في ودائع بنكية حتى لا تتعارض مع دوره كرئيس تنفيذي للصندوق، وكذلك أكد تانجين أن ليس لديه سوى هدف واحد وهو تكوين الثروة للأجيال القادمة.

رغم كل هذه التأكيدات والتصريحات فإن حياة تانجين وطريقته في نظر النرويجيين لا تتماشى مع توجه الصندوق الذي يهدف لتنمية ثروات الأجيال القادمة عبر المدى الطويل وبعيدًا عن الأضواء، ويريدون شخصية متزنة تدير أموالًا لصندوق وتساهم في إكمال نجاحه.

مستقبل الصندوق غير معلوم خصوصًا أنه اضطر إلى سحب 37 مليار دولار، وهو رقم قياسي في 2020 لمساعدة النرويج في التصدي لمكافحة كوفيد-19 وفقًا لما ذكرته وكالة بلومبيرج.

كما أنه تكبد خسائر بقيمة 21.3 مليار دولار خلال النصف الأول من العام الحالي 2020، بسبب ما وصفه بـ"تقلبات كبيرة" في أسواق الأسهم.

أهداف الصندوق تتحقق

الصندوق كان لديه 23 مليار دولار في عام 1998 ونموه كان 50 ضعفًا أو 5000% خلال فترة 22 سنة حتى وصل 1.10 تريليون دولار، وهذا النمو يمثل واحدة من أنجح قصص إدارة الأموال والثروات عبر التاريخ.

وهناك عبارة دائمًا موجودة في جميع تقارير الصندوق النرويجي "هدفنا بناء وحماية الثروة المالية للأجيال المستقبلية". وفعلًا نجح الصندوق في هدفه ببناء ثروة مالية للأجيال المستقبلية، وأصبح مثالًا يحتذى به في عالم إدارة أموال الصناديق السيادية، والسر يكمن في تركيز الصندوق على هدفه طويل الأمد وبعيدًا عن أرباح قصيرة المدى، وبعيدًا عن ضجيج الإعلام، لذلك هو الصندوق السيادي الوحيد الذي تتخطي قيمته تريليون دولار في العالم.