رحلة الدولار في نصف قرن.. ترامب يراهن على "ذكريات أليمة"

مع تزايد التكهنات حول احتمالية انهيار الدولار الأمريكي مقابل العملات الرئيسية، في اتجاه يبدو أنه يلقى تأييدا من إدارة الرئيس ترامب

ومع الترحيب المعلن من الولايات المتحدة بهبوط الدولار بحثا عن اكتساب ميزة تنافسية للصادرات ودعم الاقتصاد، فإنها تتناسى نتائج ذكرى قديمة أظهرت أن هبوط العملة قد لا يكون حلا لمشاكلها الاقتصادية.

اتفاقية "بريتون وودز"

وفق كتاب تاريخ الاحتياطي الفيدرالي، انتهت الحرب العالمية الثانية بانتصار ساحق للحلفاء وظهور قوى عظمى جديدة واختفاء أخرى لطالما سيطرت لفترة طويلة على المشهد العالمي.

لكن الأثر الاقتصادي لم يقل أهمية عن التغيرات الجيوسياسية، فمع انتهاء الحرب دخل العالم تحت مظلة اتفاقية "بريتون وودز" في نظام جديد يضع الدولار على رأس النظام النقدي العالمي.

وبموجب الاتفاق، ارتكز النظام العالمي على الذهب جنبا إلى جنب مع الدولار الأمريكي والذي يمكن للدول تحويله بحرية إلى المعدن النفيس بسعر 35 دولارًا للأوقية، مع ربط العملات الأخرى بالذهب عبر سعر صرف ثابت مقابل الدولار.

ومنع صندوق النقد المؤسس حديثا آنذاك الدول من خفض قيمة عملاتها بشكل متعمد إلا في حالات استثنائية تتمثل في حدوث عجز تجاري مستمر يتزامن مع تسارع التضخم.

وبالفعل شهد العالم حالة من الهدوء والاستقرار النسبي على صعيد الوضع الاقتصادي وأسعار الصرف حتى منتصف الستينيات، لتتوقف حروب العملات التي سببت أضراراً كبيرة بعد الحرب العالمية الأولى.

لكن بريطانيا أطلقت الرصاصة الأولى في حرب العملات الثانية عندما قامت بخفض قيمة عملتها في عام 1967، في أول عملية من نوعها منذ اتفاق "بريتون وودز"، وفقا لمركز معلومات أرقام.

واضطرت الحكومة البريطانية لخفض قيمة الإسترليني بنسبة 14% تقريباً أمام الدولار ليتراجع من 2.80 دولار إلى 2.40 دولار، بفعل أزمات اقتصادية وسياسية وتسارع للتضخم.

حالة من الذعر والشك

شكلت الخطوة البريطانية بداية حالة من الذعر في الأسواق، فإذا تمكنت دولة من خفض عملتها بسبب ارتفاع العجز التجاري والتضخم فإن الدولار قد يكون العملة التالية في القائمة مع توافر نفس الظروف، وإن كان بوتيرة أقل مما حدث في بريطانيا.

لكن المختلف هنا أن الدولار مرتبط بشكل مباشر بالذهب، وبالتالي فإن احتمالات خفض قيمته تعني ضمنياً صعوداً لسعر الذهب، ما جعل الكثيرين يحولون أنظارهم لسوق المعدن النفيس في لندن، أملاً في تحقيق مكاسب وخوفاً من المستقبل.

والواقع أن الشكوك حيال دور الدولار بدأت قبل القرار البريطاني؛ حيث اتهمت فرنسا الولايات المتحدة في عام 1965 بامتلاك "امتياز باهظ" عبر عملة الاحتياط الأولى عالمياً، داعية العودة إلى قاعدة الذهب الصرف.

وبالفعل عمدت فرنسا إلى تحويل جزء من احتياطاتها الدولارية إلى ذهب، قبل أن تنضم إسبانيا أيضاً وتطالب الدولتين بالحصول على المعدن بدلاً من الدولار، وهو ما شكل استنزافاً كبيراً للاحتياطي الأمريكي من الذهب.

كما أن توسع الولايات المتحدة في إصدار الدولار جعل حيازتها من الذهب لا تكفي نهائياً، في حال طلبت البنوك المركزية استبدال الورقة الخضراء بالمعدن الأصفر.

ورأت بعض الدول الأوروبية آنذاك أن الشركات الأمريكية بدأت مرحلة توسع ملحوظ في الاستحواذ على مؤسسات أوروبية، وبالتالي فإن إجبارها على التعامل بالذهب بدلاً من الدولار قد يهدئ من هذا التوجه المفترس للأعمال في القارة العجوز.

وعلى الرغم من أن ألمانيا أعلنت استمرارها في الاحتفاظ بالدولار والامتناع عن استبداله بالذهب، فإن عمليات الاسترداد تواصلت بشكل ضخم في الأشهر التالية ليضطر مجمع الذهب في لندن لإغلاق أبوابه مؤقتاً لمنع عمليات السحب السريع.

وشهدت الفترة بين عامي 1967 و1971 حالة من الارتباك وعدم اليقين فيما يتعلق بالشؤون النقدية حول العالم، وسط عمليات خفض متتالية للعملات الكبرى وتسارع للتضخم واستحداث صندوق النقد لحقوق السحب الخاصة.

الصدمة

وفي الخامس عشر من شهر أغسطس 1971 انقطع بث مسلسل "بونانزا" الشهير ليظهر الرئيس الأمريكي "ريتشارد نيكسون" ويعلن تفاصيل سياساته الاقتصادية الجديدة الرامية لكبح جماح التضخم ودعم الاستقرار الاقتصادي وخفض العجز التجاري.

وقال "نيكسون" إنه قرر فرض قيود فورية على الأجور والأسعار، وإقرار ضريبة إضافية بنسبة 10% على الواردات، وإغلاق نافذة الذهب، أي عدم السماح للبنوك المركزية الأجنبية بتحويل الدولار إلى ذهب.

ألقى الرئيس الأمريكي قنبلته على العالم بدون أن يبلغ صندوق النقد أو شركاءه الدوليين مسبقاً، لتشكل ما أطلق عليه "صدمة نيكسون" نهاية آخر صروح اتفاقية "بريتون وودز".

لكن الواقع أن "نيكسون" أراد تغيير قواعد اللعبة مع الدول الكبرى من خلال إجبارها على خفض العجز التجاري للولايات المتحدة عبر السماح لعملاتها بالارتفاع مقابل الدولار، لقد أراد الرئيس عملة أضعف تحقق له الأهداف الاقتصادية التي يسعى إليها.

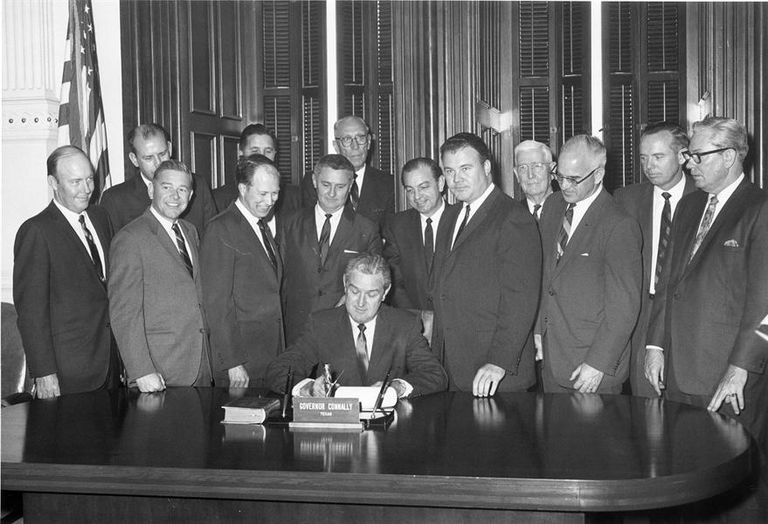

أوكل "نيكسون" مهمة التفاوض مع الشركاء التجاريين إلى وزير الخزانة "جون كونالي"، والذي التقى في سبتمبر من نفس العام مسؤولي مجموعة الدول العشر الكبرى مقدماً طلباً وحيداً: "الولايات المتحدة ترغب في تغيير فوري بقيمة 13 مليار دولار في ميزانها التجاري، أي من عجز 5 مليارات دولار إلى فائض 8 مليارات دولار".

"الدولار عملتنا لكنه مشكلتكم"

هكذا تحدث وزير الخزانة الأمريكي مخاطباً وزراء مالية الدول الأجنبية في عام 1971.

بدأت آثار الضريبة الأمريكية على الواردات في الظهور، مع قلق متزايد حيال الوظائف في بعض الدول، وسط قرارات مستمرة بالسماح بتعويم العملات مقابل الدولار.

ورغم هبوط العملة الأمريكية بالفعل في أسواق الصرف العالمية، فإن "نيكسون" و"كونالي" كانا يبحثان عن خفض للدولار بنسبة تتراوح بين 12 إلى 15% مع تقديم ضمانات للتأكد من بقاء هذه المستويات وعدم انقلاب الأسواق عليها لاحقاً.

وبعد مباحثات متواصلة ومتشعبة، وافقت مجموعة العشر الكبرى على خفض قيمة الدولار بنحو 9% مقابل الذهب بالإضافة إلى إعادة تقييم سعر العملات الكبرى أمام الورقة الخضراء بنسبة تتراوح بين 3 إلى 8%، ما يعني تعديلاً لسعر صرف الدولار بين 11 و 17%.

الرسوم الجمركية

وبعد ساعات من الاتفاق الذي حمل اسم "سميثونيان" قررت الولايات المتحدة إلغاء الرسوم الجمركية البالغة 10% على الواردات الخارجية في ديسمبر 1971 بعد أن أدت الغرض المطلوب.

والواقع أن الاتفاق حاز شعبية جارفة في الولايات المتحدة وأدى لصعود ملحوظ لسوق الأسهم، وسط توقعات مفرطة في التفاؤل حيال استفادة شركات الصلب والسيارات وغيرها من القطاعات جراء انتعاش متوقع للصادرات.

لكن الولايات المتحدة تناست أن الدول لا يمكنها الصعود بمجرد خفض قيمة عملتها، وبالتالي لم تلبث هذه التوقعات المتفائلة أن تعرضت لصدمة الواقع سريعاً بعد أن دخلت البلاد بعد أقل من عامين في ركود اقتصادي حاد مع تسارع للبطالة والتضخم.

كما أثبت "اتفاق سيمثونيان" أنه قصير الأجل، حيث تم تعويم الإسترليني في 1972 ليشهد هبوطاً حاداً مقابل الدولار، قبل أن ينضم الفرنك السويسري والدولار الكندي للتحول إلى التعويم، وسط حالة من التقلبات في أسواق الصرف العالمية.

وفي النهاية، أعلن صندوق النقد الدولي في عام 1973 نهاية منظومة "بريتون وودز" والسماح بتقلب أسعار العملات بشكل حر بحسب المستوى الذي ترغب فيه الأسواق والحكومات.

ورغم مرور عشرات الأعوام على هذه الواقعة الشهيرة، فإن دول العالم لا تزال تشهد خلافات مستمرة حول أسعار الصرف وسط مساعٍ للحصول على ميزة تنافسية عبر سعر العملة وليس الأداء الفعلي لاقتصادها.